Les Collateralized Debt Obligations (CDO) sont des produits financiers complexes qui suscitent souvent la curiosité des investisseurs avertis. Dans cet article, nous allons démystifier les CDO, explorer leur fonctionnement et identifier les opportunités d’investissement qu’ils peuvent offrir. De plus, nous verrons les risques associés à ces produits et comment les gérer.

Qu’est-ce qu’un CDO ?

Les Collateralized Debt Obligations (CDO) sont des produits financiers complexes qui permettent de regrouper plusieurs actifs à revenus fixes, tels que des prêts, des obligations ou des créances hypothécaires, dans un seul instrument financier. Les CDO sont créés en rassemblant ces actifs dans un portefeuille, puis en émettant des titres adossés à ce portefeuille. Ces titres sont structurés en différentes tranches, chacune ayant un niveau de risque et de rendement distinct. Ainsi, les investisseurs peuvent choisir la tranche qui correspond le mieux à leur profil de risque et à leurs objectifs d’investissement.

L’origine des CDO et leur évolution

Les CDO ont vu le jour dans les années 1980, mais c’est au cours des années 1990 et 2000 qu’ils ont connu une croissance rapide, notamment en raison de la titrisation des prêts hypothécaires à risque, appelés « subprimes ». La titrisation est un processus par lequel les banques et autres institutions financières transforment des actifs illiquides, tels que des prêts, en titres négociables sur les marchés financiers.

Au début, les CDO étaient principalement utilisés pour diversifier les portefeuilles de prêts et répartir les risques associés aux créances hypothécaires. Cependant, avec le temps, ils sont devenus de plus en plus complexes et opaques, incluant des produits dérivés et des actifs à haut risque. Les CDO ont joué un rôle central dans la crise financière de 2008, en raison de la mauvaise évaluation des risques associés à ces instruments et de la dépendance excessive des investisseurs et des banques à leur égard.

Depuis la crise, les CDO ont fait l’objet de réglementations plus strictes et d’une surveillance accrue de la part des autorités financières. Les acteurs du marché ont également adopté des pratiques plus prudentes en matière de gestion des risques et de transparence. Aujourd’hui, les CDO continuent d’exister et offrent des opportunités d’investissement pour les investisseurs avertis, mais leur utilisation est désormais plus encadrée et contrôlée.

Fonctionnement des CDO

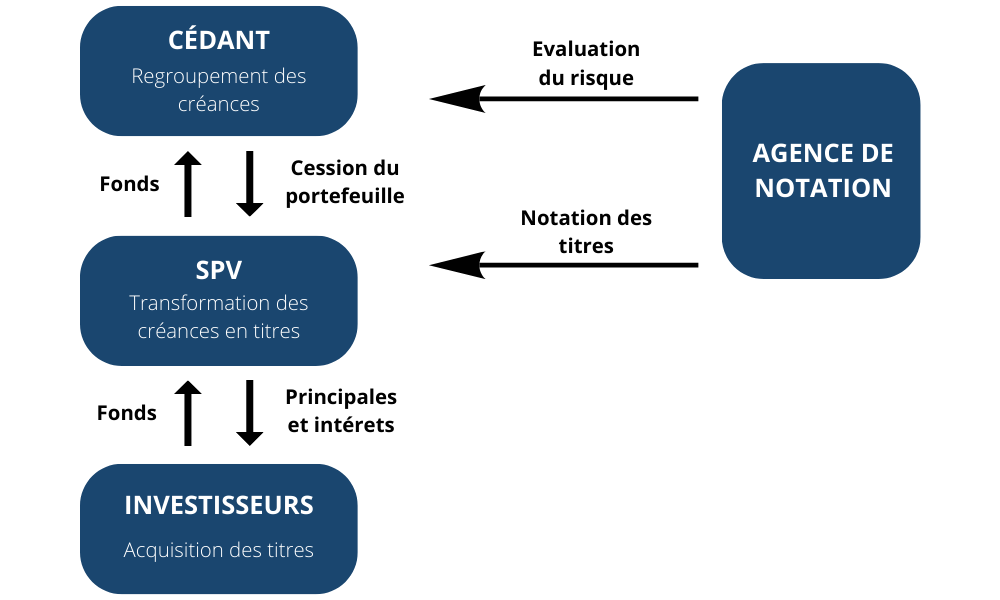

Les Collateralized Debt Obligations (CDO) sont des instruments financiers complexes qui offrent aux investisseurs la possibilité d’investir dans un portefeuille diversifié d’actifs à revenus fixes. Pour comprendre le fonctionnement des CDO, il est nécessaire de se pencher sur les différentes étapes de leur création et de leur gestion, notamment le regroupement des actifs sous-jacents, la structuration en tranches et la distribution des revenus. Dans cette section, nous expliquerons en détail ces éléments clés du fonctionnement des CDO.

Les actifs sous-jacents des CDO

Les CDO sont adossées à un portefeuille d’actifs à revenus fixes, qui peut inclure divers types de créances et d’obligations. Parmi les actifs couramment utilisés dans les CDO, on trouve des obligations d’entreprises, des prêts bancaires, des créances hypothécaires, des créances sur cartes de crédit, des prêts auto ou des prêts étudiants. Ces actifs sont généralement choisis en fonction de leur qualité de crédit, de leur durée et de leur potentiel de rendement.

L’objectif principal du regroupement de ces actifs sous-jacents est de diversifier les risques et d’offrir aux investisseurs une exposition à un large éventail de créances, ce qui réduit le risque associé à la détention d’un seul type d’actif ou à l’exposition à un seul émetteur. En regroupant ces actifs, les CDO permettent également aux investisseurs d’accéder à des marchés et à des instruments qui seraient autrement difficiles ou coûteux à investir directement.

La structuration en tranches

Une caractéristique clé des Collateralized Debt Obligations (CDO) est leur structuration en tranches, qui permet de répartir les risques et les rendements entre différents types d’investisseurs. Cette structuration est essentielle pour attirer des investisseurs ayant des profils de risque et des objectifs d’investissement variés.

Les tranches sont des catégories de titres émis par l’entité juridique qui détient les actifs sous-jacents du CDO. Chaque tranche présente un niveau de risque et un potentiel de rendement différent, en fonction de l’ordre de priorité dans lequel les revenus générés par les actifs sous-jacents sont distribués. Voici les principales catégories de tranches :

- Tranches senior : Ces tranches sont considérées comme les plus sûres, car elles sont prioritaires dans la distribution des revenus des actifs sous-jacents. Les détenteurs de tranches senior reçoivent des paiements en premier, avant les autres tranches. En raison de leur faible risque de défaut, les tranches senior offrent généralement des rendements plus faibles que les autres tranches.

- Tranches mezzanine : Les tranches mezzanine se situent entre les tranches senior et les tranches equity en termes de risque et de rendement. Les détenteurs de tranches mezzanine reçoivent des paiements après les tranches senior, mais avant les tranches equity. Les rendements offerts par les tranches mezzanine sont généralement plus élevés que ceux des tranches senior, mais ils s’accompagnent d’un risque de défaut plus notable.

- Tranches equity (ou junior) : Les tranches equity sont les plus risquées, car elles sont les dernières à recevoir des paiements provenant des actifs sous-jacents. En cas de défaut de paiement d’un actif sous-jacent, les pertes sont d’abord supportées par les détenteurs de tranches equity, puis par ceux des tranches mezzanine et enfin par ceux des tranches senior. Les tranches equity offrent des rendements potentiellement élevés, mais elles présentent également un risque de perte en capital significatif.

La structuration en tranches permet aux investisseurs de choisir le niveau de risque et de rendement qui correspond le mieux à leurs objectifs d’investissement et à leur tolérance au risque. Elle permet également aux émetteurs de CDO de vendre des titres à un large éventail d’investisseurs, en adaptant l’offre aux besoins spécifiques de chacun.

Les différents types de CDO

En fonction des actifs sous-jacents et des caractéristiques de la structuration, on distingue plusieurs types de Collateralized Debt Obligations (CDO). Voici une présentation des principaux types de CDO :

- CDO traditionnels : Les CDO traditionnels sont adossés à des actifs réels, tels que des prêts hypothécaires, des obligations d’entreprises ou des prêts bancaires. Les revenus des actifs sous-jacents sont utilisés pour payer les intérêts et le principal des titres émis par le CDO. Ces CDO sont souvent appelés « CDO cash » ou « CDO d’actifs réels ».

- CDO synthétiques : Contrairement aux CDO traditionnels, les CDO synthétiques ne sont pas adossés à des actifs réels, mais à des produits dérivés de crédit, tels que des Credit Default Swaps (CDS). Les CDS permettent aux investisseurs de transférer le risque de crédit d’un actif sous-jacent sans détenir cet actif. Les revenus des CDO synthétiques proviennent des primes de CDS payées par les investisseurs qui cherchent à se protéger contre le risque de défaut. Les CDO synthétiques permettent aux investisseurs de gérer leur exposition au risque de crédit de manière plus flexible et de diversifier leurs portefeuilles sans détenir les actifs sous-jacents.

- CDO hybrides : Les CDO hybrides combinent des actifs réels et synthétiques dans leur portefeuille sous-jacent. Cette combinaison permet aux investisseurs de bénéficier des avantages des deux types de CDO, en offrant une diversification accrue et une gestion plus flexible du risque de crédit. Les CDO hybrides peuvent être structurés de manière à mettre davantage l’accent sur les actifs réels ou les actifs synthétiques, en fonction des objectifs d’investissement et des préférences des investisseurs.

- CDO à taux fixe et à taux variable : Les CDO peuvent également être classés en fonction du type de taux d’intérêt offert aux investisseurs. Les CDO à taux fixe offrent un taux d’intérêt prédéterminé et constant sur toute la durée de vie du titre, tandis que les CDO à taux variable offrent un taux d’intérêt qui varie en fonction de l’évolution des taux d’intérêt du marché.

Ces différents types de CDO permettent aux investisseurs de choisir l’instrument financier qui correspond le mieux à leurs objectifs d’investissement, à leur tolérance au risque et à leurs besoins en matière de diversification. Il est essentiel de comprendre les caractéristiques et les risques de chaque type de CDO avant de prendre une décision d’investissement, car les performances et les risques associés peuvent varier considérablement d’un type à l’autre.

Les risques liés aux CDO

Les Collateralized Debt Obligations (CDO) présentent un certain nombre de risques pour les investisseurs, qui doivent être pris en compte avant de s’engager dans ce type d’investissement. Voici les principaux risques liés aux CDO :

- Risque de crédit : Le risque de crédit est inhérent à tout investissement dans des actifs à revenus fixes, car il représente la possibilité qu’un émetteur ne parvienne pas à honorer ses paiements d’intérêts ou de principal. Dans le cas des CDO, le risque de crédit provient des actifs sous-jacents, qui peuvent inclure des obligations d’entreprises, des prêts bancaires ou des créances hypothécaires. Si un grand nombre d’actifs sous-jacents font défaut, les pertes peuvent s’étendre aux différentes tranches, affectant les rendements des investisseurs.

- Risque de liquidité : Les CDO sont généralement négociables sur les marchés financiers, mais leur liquidité peut être limitée, en particulier pour les tranches les plus risquées. Une faible liquidité signifie que les investisseurs peuvent avoir du mal à acheter ou à vendre des titres CDO dans certaines conditions de marché, ce qui peut entraîner des pertes si les investisseurs sont contraints de vendre à un prix inférieur à la valeur réelle de leur investissement.

- Risque de concentration : Les CDO regroupent généralement un grand nombre d’actifs sous-jacents pour diversifier les risques, mais il peut encore exister un risque de concentration si une part importante du portefeuille est constituée d’actifs issus d’un même secteur ou d’une même région géographique. En cas de problème économique ou de changement réglementaire touchant spécifiquement ce secteur ou cette région, le portefeuille peut subir des pertes conséquentes.

- Risque de taux d’intérêt : Les CDO peuvent être sensibles aux variations des taux d’intérêt, en particulier les CDO à taux variable. Si les taux d’intérêt augmentent, les paiements d’intérêts sur les actifs sous-jacents peuvent ne pas être suffisants pour couvrir les paiements aux détenteurs de tranches à taux variable, ce qui peut entraîner une diminution des rendements.

- Risque de complexité : Les CDO sont des instruments financiers complexes, et leur évaluation et leur gestion nécessitent une compréhension approfondie de la structuration en tranches, des actifs sous-jacents et des conditions de marché. Les investisseurs qui ne comprennent pas parfaitement les mécanismes des CDO peuvent être exposés à des risques imprévus et à des pertes potentielles.

- Risque de réputation : Les CDO ont été largement critiqués pour leur rôle dans la crise financière de 2008, et certains investisseurs peuvent être réticents à investir dans ces instruments en raison de préoccupations éthiques ou de réputation. Cela peut également affecter la liquidité et la demande pour les CDO sur les marchés financiers.

Pour minimiser ces risques, les investisseurs doivent s’informer et comprendre les caractéristéristiques, les risques et les rendements potentiels des CDO avant de prendre une décision d’investissement. Il est également bien de diversifier les investissements et de ne pas surpondérer son portefeuille en CDO, afin de limiter l’exposition aux risques spécifiques à ce type d’instrument financier.

Une approche prudente consiste à consulter un conseiller financier professionnel avant de s’engager dans des investissements complexes tels que les CDO. Les conseillers peuvent aider les investisseurs à évaluer les risques associés à chaque type de CDO, à déterminer leur tolérance au risque et à sélectionner les tranches les mieux adaptées à leurs objectifs d’investissement.

Enfin, gardez à l’esprit que les CDO, comme tout investissement, présentent des risques et ne garantissent pas nécessairement des rendements élevés. Les investisseurs doivent être prêts à accepter un certain niveau de risque et à assumer la responsabilité de leurs décisions d’investissement.

Le rôle des CDO dans la crise financière de 2008

La crise financière de 2008 a été marquée par l’implication des Collateralized Debt Obligations (CDO) adossées à des prêts hypothécaires à haut risque, appelés prêts subprime. Les banques et les institutions financières ont regroupé ces prêts en CDO et les ont vendus aux investisseurs, attirés par des rendements plus élevés. Les notations favorables attribuées par les agences de notation ont souvent sous-estimé les risques réels associés à ces actifs, les présentant comme des investissements relativement sûrs.

Lorsque les taux d’intérêt ont augmenté et que le marché immobilier s’est contracté, de nombreux emprunteurs subprime ont été incapables de rembourser leurs prêts, entraînant une augmentation des défauts de paiement et des saisies immobilières. Les CDO adossés à ces prêts ont perdu de la valeur, provoquant d’importantes pertes pour les investisseurs et les institutions financières qui détenaient ces titres. Cette situation a conduit à un resserrement du crédit et une crise de liquidité sur les marchés financiers internationaux.

La crise financière de 2008 a entraîné une réévaluation des risques liés aux CDO et une réforme de la régulation des marchés financiers. Depuis lors, les normes de prêt et les exigences en matière de transparence et de divulgation d’informations pour les CDO et autres produits structurés de crédit se sont considérablement renforcées. Les investisseurs doivent néanmoins rester vigilants face aux risques associés à ces instruments financiers complexes.

Investir dans les CDO aujourd’hui

Après la crise financière de 2008, les Collateralized Debt Obligations (CDO) ont connu une transformation importante en termes de régulation et de transparence. Bien que les CDO aient perdu de leur popularité, ils continuent d’exister en tant qu’instruments financiers et peuvent offrir des opportunités d’investissement pour les investisseurs avertis.

- Comprendre les CDO : Avant de s’engager dans l’investissement en CDO, il est essentiel de comprendre les mécanismes de cet instrument financier, ainsi que les risques associés. Les investisseurs doivent se familiariser avec les différents types de CDO, leur structuration en tranches, les actifs sous-jacents et les rendements potentiels.

- Diversification : Les CDO peuvent offrir une diversification aux portefeuilles d’investissement, en permettant aux investisseurs de s’exposer à un large éventail d’actifs à revenu fixe, tels que des obligations d’entreprises, des prêts bancaires ou des créances hypothécaires. Il est essentiel de ne pas surpondérer son portefeuille en CDO et de diversifier également les investissements dans d’autres classes d’actifs.

- Recherche et analyse : Les investisseurs doivent effectuer une recherche approfondie et analyser les actifs sous-jacents, la structure en tranches et les notations de crédit des CDO avant de prendre une décision d’investissement. Il est essentiel de comprendre les risques inhérents à chaque type de CDO et de choisir des investissements qui correspondent à sa tolérance au risque et à ses objectifs d’investissement.

- Conseil financier professionnel : Investir dans les CDO peut être complexe, et il peut être judicieux de consulter un conseiller financier professionnel avant de s’engager. Les conseillers peuvent aider les investisseurs à évaluer les risques associés à chaque type de CDO, à déterminer leur tolérance au risque et à sélectionner les tranches les mieux adaptées à leurs objectifs d’investissement.

- Suivi et gestion du risque : Les investisseurs doivent surveiller régulièrement la performance de leurs CDO et être prêts à ajuster leur portefeuille en fonction de l’évolution des conditions de marché ou des changements dans les actifs sous-jacents. La gestion active du risque peut aider à minimiser les pertes potentielles et à protéger les rendements à long terme.

En résumé, investir dans les CDO aujourd’hui nécessite une compréhension approfondie de cet instrument financier et une gestion prudente du risque. Les investisseurs doivent être conscients des leçons tirées de la crise financière de 2008 et rester vigilants face aux risques associés à ces investissements complexes.

Conclusion

En conclusion, les Collateralized Debt Obligations (CDO) sont des instruments financiers complexes qui ont joué un rôle clé dans la crise financière de 2008. Depuis lors, la régulation et la transparence des CDO se sont considérablement renforcées, permettant aux investisseurs avertis de profiter de nouvelles opportunités d’investissement. Néanmoins, il est bon pour les investisseurs de bien comprendre les mécanismes, les risques et les rendements potentiels des CDO avant de s’engager dans ce type d’investissement.

La diversification, la recherche approfondie, le conseil financier professionnel et la gestion active du risque sont autant de facteurs clés pour réussir dans l’investissement en CDO. En restant vigilants et en tirant les leçons de la crise financière, les investisseurs peuvent mieux naviguer dans l’univers complexe des CDO et maximiser leurs rendements tout en minimisant les risques.

FAQ – CDO

Un CDO, ou Collateralized Debt Obligation, est un type de produit financier structuré qui regroupe plusieurs types de dettes et les divise en tranches de risques différents.

Un CDO rassemble diverses dettes, telles que des prêts hypothécaires ou des obligations d’entreprises, et les répartit en tranches selon le niveau de risque. Ces tranches sont ensuite vendues aux investisseurs.

Les tranches d’un CDO sont généralement classées en tranches senior, mezzanine et equity, du moins risqué au plus risqué. Les tranches senior ont le premier droit sur les flux de trésorerie, suivies des tranches mezzanine, puis des tranches equity.

Les CDO sont généralement achetés par des investisseurs institutionnels, tels que des fonds de pension ou des compagnies d’assurance. Cependant, certains produits financiers structurés peuvent permettre aux investisseurs individuels d’investir indirectement dans des CDO.

Les CDO peuvent offrir des rendements plus élevés que d’autres types de dettes, et permettent également aux investisseurs de diversifier leur portefeuille de dettes.

Investir dans un CDO comporte des risques. L’un des principaux est le risque de crédit, qui est la possibilité que les emprunteurs ne remboursent pas leurs dettes. Il existe également un risque de marché, en raison des fluctuations des taux d’intérêt et des prix des actifs.

Un CDO synthétique est un type de CDO qui n’investit pas directement dans des dettes, mais utilise plutôt des dérivés de crédit pour obtenir une exposition au risque de crédit de diverses obligations.

Les CDO ont joué un rôle central dans la crise financière de 2008. De nombreux CDO contenaient des prêts hypothécaires à risque, et lorsque le marché immobilier a chuté, cela a conduit à des pertes conséquentes pour les détenteurs de CDO.

L’évaluation des CDO peut être complexe et implique généralement des modèles financiers qui tiennent compte du risque de crédit des dettes sous-jacentes et des conditions de marché actuelles.

Cela dépend de vos objectifs d’investissement et de votre tolérance au risque. Les CDO peuvent offrir des rendements plus élevés, mais ils comportent également un risque plus élevé. Il est essentiel de bien comprendre les CDO avant d’investir et de consulter un conseiller financier.

0 commentaires